税

| 本文隶属于税收系列条目 |

| 税 |

|---|

|

| 财政政策的一部分 |

税(英语:tax)又称赋税、税赋、税负、税捐、租税等等,是指政府[注 1]向人民征收的货币或资源。为了有效收税,税的取得由法律保证合法性,对公民来说缴税属于义务,抗拒或延迟纳税的人会受到惩罚。税收可以分为直接税和间接税,或所得税和财产税和消费税,税收的形式可以是货币或劳动。少数国家完全不用纳税,像阿拉伯联合酋长国[1]。依税法缴纳的金额称为“税金”。依据不同课税对象、或是不同法律授权、或是不同纳税人可划分为不同的分类,称为税种或税目。政府依法对民间收取税收的行为称为课税;个人或企业向政府缴纳税金的行为称为纳税。政府要求纳税人在缴税期限后缴足应纳税金称为补税,政府退还溢收税金称为退税。

概述

[编辑]政府有多种取得收入的方式,常见的有:通过提供公共服务收取费用,如公立学校的学费;通过铸币或印钞取得收入;通过民众的自愿捐助(捐款给公立学校和博物馆);通过收取罚款;通过发行国债;通过没收私人财产;通过税收。税收是政府或统治者取得收入最重要的方式。在经济学家看来,税收是按照一定的规则非惩罚性地强制性地将资源从私人转移到政府的方式。虽然宏观上税收相当于“购买”了政府的服务和福利,但微观上税收不是自愿的交易,纳税人并不会因为纳税得到直接的好处,也不会获得自己想要的东西。

在现代税收系统中,税以金钱的形式缴纳。征税和政府开销(政府支出)是现代国家政治和经济事务的核心。税收由专门的政府机构负责征收和统筹支配,如中国的国税局/地税局、美国的美国国家税务局(IRS)、英国的税务海关总署(HMRC)。欠税的纳税人会受到法律制裁,如罚款、没收财产、刑事处罚。

| 公共财政 |

|---|

|

| 金融 |

|---|

|

目的和效应

[编辑]税收的目的是为了帮助政府提供各种公共服务和社会福利,维持社会秩序,推动国家的经济和社会发展。政府通过税收得到的金钱可以用于各项事业,如维持政府运作、战争、保证法律实施、维持社会秩序、保护财产、基础设施建设、维持经济体系(法偿、保障合同、抛弃继承遗债)、公共服务、社会工程、社会福利、偿还国债和利息。常见的公共服务包括建立教育、医疗、养老、失业救济、公共交通、能源供应、供水、废物废水处理系统。殖民地时期宗主国也用税收将附属地的经济货币化。

此外政府会设置不同的税种和税率,对公民的各种活动收税,从而实现资源在不同个体或阶级之间的再分配。历史上很长时期,贵族要靠下层阶级的税收来供养。现代文明社会中这种现象逐渐减少,主要只供给政府各部门公务员基本的薪水和业务开支,另外政府向工作的人收税以建立社会福利体系,来帮助穷人、残疾人、老人。税收也用于对外援助和军事打击,刺激或调整经济(属于政府的财税政策,包括税收减免、退税、多课税)、调整消费结构、就业结构等复杂的金融活动上。

国家的税收往往体现了国家或当权者的价值。通过调整税收种类、起征点和税率,政府有意识地实现了资源再分配。在民主国家,权力机构受民众选举的制约,因此税收能体现公众的共同愿望。在极权国家等非民主国家,民众没有发言权,因此税收一般只反映当权者的意愿。

征税过程必然会损耗社会资源,包括征税和执法过程中消耗的人力。而且税收会阻碍一些民间交易。有些税种被要求“专款专用”,如对酒类收税以治疗对酒上瘾的患者。财政部不喜欢这种方式,因为将降低了他们使用资金的自由度。一些经济学家认为这种规定是多余的,因为钱的来源不同,但使用效应都是一样的。

不同经济学派对税收观点不同。新古典主义经济学家认为税收扭曲了市场,降低了市场效率,但反对者称政府维护了市场秩序,因而提高了市场效率。古典自由主义经济学家认为除了维护基本的国防和执法、消防以外,几乎所有的税都不该存在。因为强制征收的过程侵犯了人对自身财务的所有权,因此等同于奴役。无政府资本主义者持有更强烈的抗税观念,认为一切社会服务均应由需要者自愿购买。

税收还有以下的目的和效应:

- 矫正外部性,例如课征能源税、污染税

- 稳定经济,减轻商业周期波动

- 促进增长,例如奖励投资、储蓄

- 财富再分配,通过转移支付方式减少贫富差距

- 寓禁于征(尤其是国民健康方面),课征烟品健康捐。丹麦于2011年10月开始征收肥胖税。

历史

[编辑]在公元前2,500年前的古埃及古王国时期就已经有完整的征税系统,是人类历史中最早的赋税系统[2]。

《路史》曾经记载“神农之时,民为赋,二十而一。”是中国有征收税收最早的传说。西周时,土地为贵族所有,贵族将土地依井田制划分为公田与私田,公田的耕种收获为贵族所有,而私田的收获则可由耕种的庶民保留。公元前685年,齐国的管仲主张“相地而衰征”,是东周时最早提出土地私有、对农业耕地实物征税的政策。《左传》“宣公十五年秋,初税亩。”则是史书中记载鲁国正式实施(公元前594年)对耕地征税的纪录。

历史上对于税赋的名称还有很多种,包括贡纳、租庸调、厘金都是某种税赋的称呼。然而古时有徭役这种以付出体力、劳力的义务,有时在租税改革时,也会以“力役折钱”的方式,以税收来取代应该付出劳力的义务,这时虽然是以“徭”或“役”为名,其实仍为税赋。有时也会有临时因为军费开支较高而课征新税,则会以“某饷”为名,这本质也是税赋。

租税课征原则

[编辑]不同的学者对于租税应如何课征,有不同的看法:

亚当·斯密

[编辑]亚当·斯密提出了以下的“租税四原则”(Four Canons)[3]:

- 公平原则(按国民经济能力课税)

- 确定原则(时间确定、地点确定、方式确定)

- 便利原则(纳税手续)

- 经济原则(最小稽征费用原则)

华格纳

[编辑]不同于古典自由经济学派的最小政府观点,阿道夫·华格纳提出较积极的课税原则以配合政府日益增加的公共开支,称为“四大九小原则”[3]:

- 财政政策原则

- 税收充分原则

- 税收弹性原则

- 国民经济原则

- 选择正确税原则(收入、消费、财产)

- 选择适当税目原则

- 社会正义原则

- 普遍原则(不分阶级、职业、性别、地域)

- 平等原则(累进、量能)

- 税务行政原则

- 明确原则

- 便利原则

- 省费原则

赋税理论

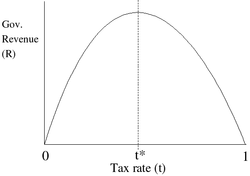

[编辑]拉弗曲线

[编辑]

拉弗曲线是经济学中,在表示各种可能税率下,税率和政府税收收入之间关系的曲线,由美国经济学家阿瑟·拉弗(Arthur Laffer)提出。用来表示税收收入的弹性(因着税率变化造成税收收入的变化),是一个思想实验下的结果。先考虑税率是0%和100%的极端例子,若税率0%时,很明显的不会有税收收入,拉弗曲线假设在税率100%时,其税收收入也是零。因纳税人的收入完全用来纳税,理性的纳税人不会有意愿工作来赚取收入。若税率0%及100%时都没有税收收入,根据极值定理,中间至少有一点的税收收入为最大值。拉弗曲线一般会描述为一个符合以下说明的图:税率0%,税收收入零,税率渐渐变大,税收收入渐渐增加,到达税收收入的极值,之后税收收入随税率增加而渐渐减少,最后税率100%,税收收入零。

拉弗曲线的一个潜在结论是当税率高过一定值,提高税率反而会使税收收入下降。不过针对特定经济体的拉弗曲线都只能用来估计,而且有时会有很大的争议。新帕尔格雷夫经济学词典中有统计各经济体在最大税收收入下的税率,各经济体的差异很大[4]。

最适课税

[编辑]大部分政府的税收收入都大于税制非扭曲时的税收。最适课税理论是经济学中的一个分支,研究需如何调整税制,才能使无谓损失降至最小,或是产生最大的社会福利[5]。拉姆齐问题就是设法使无谓损失降至最小。无谓损失和货物对需求及供给的弹性有关,因此将最高的税率放在需求及供给弹性最小的税率,即可让无谓损失降至最小。有些经济学家想整合最适课税及社会福利函数,设法将社会福利用经济学的方式表现出来。若个体有收入回报递减的情形,则对社会最理想的税率是累进税率。詹姆斯·莫理斯的最佳收入税理论是有关最佳累进税率的理论。过去这些年有许多政治经济学家讨论过最适课税理论是否有效[6]。

税率

[编辑]税率常会以百分比来表示,不过在讨论税率时,常会出现二个不同的定义方式:边际税率及有效税率。有效税率是税金金额除以应税收入或交易金额的百分比,而边际税率是应税收入或交易金额若再多一元,对应税额增加的金额和增加的应税收入或交易金额(即1元)的百分比。

因为有些税捐会以累进税率的方式计算,不同的应税收入或交易金额会有不同的税率,因此上述二种税率会有所不同。例如应税收入在零至五万元时,(边际)税率5%,应税收入在五万至十万元时,(边际)税率10%,应税收入在十万元以上时,(边际)税率15%,纳税人的应税收入为$175,000,需支付税金$18,750元。

- 税金计算

- (0.05*50,000) + (0.10*50,000) + (0.15*75,000) = 18,750

- 有效税率为10.7%:

- 18,750/175,000 = 0.107

- 边际税率为15%

各经济体现行税制概况

[编辑]

此条目论述以大中华区为主,未必有普世通用的观点。 (2017年10月21日) |

中华民国

[编辑]中华民国在国民政府拨迁至台湾后,改革由中华民国大陆时期税制,并经1950年、1958年、1968年、1986年四次改革,逐步形成“直接税类”和“间接税类”两大部分包括所得税、货物税、营业税为主体的现行复合税体系。另外在台湾、澎湖、金门、马祖等自由地区现行租税制度依据财政收支划分法,也另可分为国税和地方税两大类。

以税负转嫁分类

[编辑]以稽征机关分类

[编辑]依财政收支划分法可分为九种国税与八种地方税[7]。

- 国税:关税、所得税、遗产税及赠与税、货物税、证券交易税、期货交易税、营业税、烟酒税、特种货物及劳务税。

- 地方税:印花税、使用牌照税、地价税、田赋(于1987年停征)、土地增值税、房屋税、契税、娱乐税。

中华人民共和国

[编辑]中华人民共和国自1994年税制改革,根据这次税制改革,形成共计23个税种[8]。

中华人民共和国对于税收的定义是:政府为了提供公共服务及公共财政,依照法律规定,对个人或民间企业(法人)无偿征收货币或资源的总称。“税制”即指税收制度,由纳税人、课税对象、税目、税率、纳税环节、纳税期限、计税依据、减免税和违章处理等要素构成。经过多次调整,目前有18个税种。

按课税对象区分

[编辑]- 流转税:包含增值税、消费税、关税。

- 所得税:包含企业所得税和个人所得税。

- 财产税:包含房产税、车船使用税、船舶吨税、契税

- 环境影响税:资源税、城镇土地使用税、房产税、烟叶税以及环境保护税。

- 行为税:城市维护建设税、耕地占用税、车辆购置税以及印花税等等。

按征收管理体系区分

[编辑]按税收收入支配权限区分

[编辑]香港

[编辑]香港的税收,与其它国家、地区的税种相比,具有种类较少且大多为直接税,分为四大类即所得税、财产税、消费税和行为税。

- 所得税:包含物业税、薪俸税、利得税

- 财产税:差饷及地租(过去有遗产税,现已取消)

- 行为税:博彩税、飞机乘客离境税、印花税、酒店房租税、汽车首次登记税以及专利和特权税。

- 消费税和关税:香港为自由港,绝大多数货品不征收关税,但会对极少数物品,主要是奢侈品收消费税,分别为酒精、碳氢油(石油制品)、甲醇、烟草四大类物品。

富人税

[编辑]- 富人税国家:2013年10月18日,法国国民议会投票批准在2014年、2015年两年内针对年薪超过100万欧元的个人征收高税率的“特别富人税”,实际税率接近75%。这一新税种涉及470家企业的1000名员工,每年可为法国政府带来2.1亿欧元收入[9]。但后来在2015年取消[10]。

参考资料

[编辑]- ^ 2013-2014 The worldwide personal tax guide United Arab Emirates. Ernst & Young. [3 March 2015]. (原始内容存档于2015年4月2日).

- ^ Taxes in the Ancient World (页面存档备份,存于互联网档案馆), University of Pennsylvania Almanac, Vol. 48, No. 28, April 2, 2002

- ^ 3.0 3.1 李允杰 ((公共行政)). 政府財務與運算. 五南图书出版股份有限公司. 2007: 36–. ISBN 978-957-11-4778-9.

- ^ Fullerton, Don. Laffer curve. The New Palgrave Dictionary of Economics, Second Edition (Palgrave Macmillan). 2008 [5 July 2011]. (原始内容存档于2012-01-19).

The mid-range for this elasticity is around 0.4, with a revenue peak around 70 per cent.

- ^ Simkovic, Michael. Distortionary Taxation of Human Capital Acquisition Costs. Social Science Research Network.

- ^ Libertarian & Conservative News. Words Of Liberty. [2013-01-22]. (原始内容存档于2013-01-22).

- ^ 财政部. 國稅與地方稅區分. 财政部税务入口网. [2021-01-19]. (原始内容存档于2021-01-27).

- ^ 大陸租稅實務. [2012-03-28]. (原始内容存档于2012-01-12).

- ^ 《世界侨情报告》编委会编. 2013年世界侨情报告. 广州:暨南大学出版社. 2014.11: 386. ISBN 978-7-5668-1113-4.

- ^ 《海外侨情观察》编委会编. 海外侨情观察 2014-2015 Overseas Chinese review. 广州:暨南大学出版社. 2015.07: 308. ISBN 978-7-5668-1499-9.