債務型通貨緊縮

債務型通貨緊縮(簡稱債務通縮,英語:debt deflation)是一個經濟學理論,認為經濟衰退和蕭條是由於通貨緊縮,使債務佔整體水平的實際值上升,導致人們拖欠其消費貸款和抵押貸款,還不起錢。由於違約和抵押品價值的下降,銀行資產又縮水,導致銀行出現大量資不抵債、進而減少放貸,導致社會支出也減少,經濟循環下滑的衰退。

該理論是歐文·費雪在1929年華爾街股災及隨後的大蕭條之後提出的。在費雪討論債務型通貨緊縮理論之前,約翰·梅納德·凱恩斯也對此熟知,但和他後來的流動性偏好理論相比,他認為債務通縮理論有缺陷。[1]20世紀80年代起,無論是主流經濟學,還是非主流的後凱恩斯學派,都重新對該理論產生興趣;該理論隨後被海曼·明斯基[2]等後凱恩斯主義經濟學家和主流經濟學家本·伯南克進一步發展。[3]

費雪的闡述(1933)

[編輯]在費雪提出的債務通縮中,當債務泡沫破裂時,會發生以下一系列事件:

相應地,假設在某個時間點上存在過度負債的狀況,這將通過債務人或債權人或兩者兼有的警報而導致清算。然後,我們可以推斷出後果鏈條中的9個環節:

- 債務清算導致廉價拋售並導致

- 隨着銀行貸款的償清,存款貨幣收縮,且流通速度減慢。廉價拋售導致的存款及其流動性緊縮導致

- 價格水平下降,換言之就是美元膨脹。假設如上所述,價格下跌不會受到通貨再膨脹或其他因素的干擾,則必有

- 公司淨值進一步下跌,加劇破產和

- 利潤下降,在一個「資本主義的」(即私有利潤社會)中,導致人們擔心正在虧損的企業會

- 減少產量、貿易和僱傭勞動力。這些損失、破產和失業導致

- 悲觀情緒和信心喪失,進而導致

- 囤積並進一步減慢流通速度

- 以上八種變化導致

- 複雜的利率波動,特別是名義利率或貨幣利率下降以及實際利率或商品利率上升。

——(Fisher 1933)

否定先前的假設

[編輯]在提出債務通貨緊縮理論之前,費雪贊成當時流行且仍是主流的一般均衡理論。為了將其應用於金融市場,該金融市場涉及以債務形式進行的跨時間的交易(現在拿錢以換取將來的東西),他做出了另外兩個假設:[4]

- (A) 必須市場出清,且每個時間間隔都出清。

- (B) 必須償還債務。(Fisher 1930,p.495)

鑑於大蕭條的經驗,他拒絕了均衡理論,並指出實際上債務也可能不被償付,而是違約:

假設在任何一段長時期內,經濟組織或其任何部分的變量將「保持不變」,處於完美的平衡狀態,就像假設大西洋可能沒有波浪一樣荒唐。

——(Fisher 1933,p. 339)

更進一步,他拒絕了認為過度自信,而非由此產生的債務,是造成大蕭條的重要因素的觀點:

我想,過度自信很少造成任何重大傷害,除非它誘使受害者承擔債務(如果會的話)。

——(Fisher 1933,p. 339)

值得一提的是,這句話、他的理論的發展,以及債務在其中所起的核心作用的背景是,費雪本人因在崩盤前過分自信地用保證金購買股票,導致債台高築,結果破產了。

其他債務通貨緊縮理論沒有假定必須償還債務,它們考慮了違約、破產和喪失抵押品贖回權在現代經濟中所起的作用。[5]

主流對其的興趣

[編輯]最初,費雪的成就在很大程度上被忽略了,人們更關注凱恩斯的成就。[6]

在隨後的幾十年中,主流學派偶爾有人提到債務導致的通貨緊縮螺旋,例如1954年約翰·加爾布雷斯寫的《1929年大崩盤》(The Great Crash, 1929),而信貸周期偶爾被認為是第二次世界大戰後經濟周期的主要原因(Eckstein & Sinai 1990),但私人債務仍在主流宏觀經濟模型中缺席。

詹姆斯·托賓引用了費雪來佐證其經濟不穩定理論。

債務通縮理論自1930年代以來就得到了研究,但在很大程度上仍被新古典經濟學家所忽略,直到最近才開始引起人們的興趣,不過它在美國媒體中仍處於邊緣地位。[7][8][9][10]

本·伯南克(1995)

[編輯]本·伯南克描述了費雪的債務緊縮在學術經濟學中缺乏影響力的狀況(Bernanke (1995,p. 17)):

- 費雪的想法在學術界的影響力較小,因為有人反駁說債務緊縮只不過是從一個群體(債務人)到另一群體(債權人)的再分配。有人認為,各群體之間的邊際支出傾向沒有太大的差異,純再分配不應有重大的宏觀經濟影響。

在米爾頓·弗里德曼和安娜·施瓦茨的貨幣假說以及歐文·費雪的債務通縮假說的基礎上,伯南克提出了另一種金融危機影響產出的模式。他基於費雪的論點,即價格水平和名義收入的急劇下降導致實際債務負擔增加,進而導致債務人破產,從而導致總需求下降和價格水平進一步下降,進而導致債務通縮螺旋。伯南克認為,價格水平的小幅下降只是將財富從債務人重新分配給債權人,而不會損害經濟。但當通貨緊縮嚴重時,資產價格下跌以及債務人破產導致銀行資產負債表上的資產名義價值下降。銀行將以收緊信貸條件來應對。反過來,這會導致信貸緊縮,嚴重損害經濟。信貸緊縮會降低投資和消費,導致總需求下降,這進一步加劇通貨緊縮的螺旋。

後凱恩斯主義解釋

[編輯]債務通貨緊縮在後凱恩斯學派得到了很大的研究和發展。

海曼·明斯基於1980年代提出的金融不穩定假說補充了費雪的理論,對信貸泡沫如何形成進行了解釋:金融不穩定假說解釋了泡沫如何形成,而債務通縮則說明了泡沫如何破裂以及由此產生的經濟影響。後凱恩斯主義經濟學家史蒂夫·基恩提出了債務通縮的數學模型。

解決方案

[編輯]費雪認為解決債務通縮的方法是通貨再膨脹——價格回到通縮前的水平——其次是價格穩定,它能打破債務通縮的「惡性循環」。在沒有通貨再膨脹的情況下,他預測一切只會在「不必要的和殘酷的破產、失業和飢餓」之後結束,[11]隨後將是「新的一系列繁榮-蕭條」:[12]

除非出現一些抵消因素來防止價格水平下降,否則像1929-33年那樣的大蕭條(即債務人支付的越多,他們欠的越多)往往會持續多年,並以惡性循環的方式加深。船在傾覆之前是不會停止傾斜的。當然,債務最終必定,但只有在幾乎普遍的破產之後,必定停止大幅增長,開始緩慢增長。然後是復甦和新的一系列繁榮-蕭條的趨勢。這就是通過不必要和殘酷的破產、失業和飢餓來走出蕭條的所謂的「自然」方式。

另一方面,如果上述分析是正確的,那麼只要將通過通貨再膨脹使價格水平抬高到未償債務由現有債務人簽定時的平均水平,使之由現有債權人承擔,然後保持這一水平不變,就總能在經濟上停止或防止這種蕭條。

後來的評論者通常不認為僅通貨再膨脹是足夠的,他們提出的解決方案主要有兩種:債務減免——特別是通過通貨膨脹——和財政刺激。

繼海曼·明斯基後,有些人認為在泡沫高處承擔的債務根本無法償還——它們是基於資產價格上漲的假設,而不是穩定的資產價格:即所謂的「龐氏企業(Ponzi Units)」。此類債務無法在穩定價格的環境中(更不用說在通貨緊縮的環境中)償還,而必須違約、免除或重組。

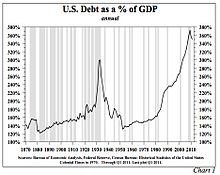

廣泛的債務減免要麼需要政府採取行動,要麼需要每個債務人和債權人之間進行個別談判,因此在政治上存在爭議或需要大量的勞動。債務減免的一種直接方法是通貨膨脹,它減少了實際債務負擔,因為債務通常按名義計價:如果工資和價格翻番,但債務保持不變,債務水平就會下降一半。債務占GDP的比例越高,通貨膨脹的影響越明顯:占比為50%時,一年10%的通貨膨脹率將使該比例降低約,降至45%,而占比為300%時,一年10%的通貨膨脹將比例降低約,降至270%。就外匯,特別是主權債務而言,通貨膨脹相當於貨幣貶值。通貨膨脹導致從債權人到債務人的財富轉移,因為債權人沒有實際償還預期的那麼多,因此該解決方案廣受批評,且政治上有爭議。

在凱恩斯主義傳統中,有人建議,由私人債務下降引起的總需求下降至少可以通過公共債務的增長來彌補,即「將私人債務轉換成政府債務」,或更具有形象地說,是以政府信貸泡沫取代私人信貸泡沫。事實上,有人認為這正是凱恩斯主義經濟學在蕭條中事實上的運作的機制——「財政刺激」就表示政府債務增長,刺激總需求。考慮到這需要的政府債務增長水平,一些債務通縮理論的支持者(例如史蒂夫·基恩)對凱恩斯主義的這些建議持悲觀態度。[13]

鑑於債務減免方面存在政治上的困難,而其他行動方案又無效,債務通縮的支持者要麼對解決方案持悲觀態度,預計經濟衰退可能會持續數十年,要麼認為私人債務減免(以及相關的公共債務減免——事實上的拒付主權債務)將由長期的通貨膨脹達成。

經驗支持和現代主流經濟學的關注

[編輯]

多項研究證明,費雪和伯南克提出的債務通縮假說的有效性得到了充分的經驗支持,特別是在大蕭條背景下。第二次世界大戰後的經濟活動對伯南克傳播機制的經驗支持較弱。

1980年代和1990年代,學術界對債務通縮產生了新的興趣[14];到了2007-2010年金融危機以及隨後的大衰退,人們對債務通縮又產生了新一輪的關注。[6]

迪帕克·拉爾在2008年寫道:「伯南克確信不會發生第二次費雪式債務通縮。但是,過去和現在的美國當局都未能充分恢復過度槓桿化的銀行、公司和家庭的資產負債表。」[15]2007年至2008年金融危機後,珍妮特·耶倫在演講中承認了明斯基對理解信貸泡沫如何出現、破裂和導致通縮資產出售的貢獻。[16]她描述了在消費者減少支出以償還債務的同時資產負債表去槓桿化過程的過程。同樣地,查爾斯·J·沃倫(Charles J. Whalen)在2011年引用明斯基的話寫道:「全球經濟最近經歷了一次經典的明斯基危機——一場周期性和制度性(結構性)方面相互交織的危機。」[17]

肯尼斯·羅格夫和卡門·萊因哈特自2009年以來發表的著作解釋了近代和整個歷史中金融崩潰的根源,其中尤其着重於債務負擔的概念。[18]

參考文獻

[編輯]- ^ Pilkington, Philip (February 24, 2014). "Keynes' Liquidity Preference Trumps Debt Deflation in 1931 and 2008 (頁面存檔備份,存於網際網路檔案館)".

- ^ Minsky, Hyman (1992). "The Financial Instability Hypothesis".

- ^ Steve Keen (1995). "Finance and economic breakdown: modelling Minsky’s Financial Instability Hypothesis", Journal of Post Keynesian Economics, Vol. 17, No. 4, 607–635

- ^ Debtwatch No. 42: The economic case against Bernanke (頁面存檔備份,存於網際網路檔案館), January 24th, 2010, Steve Keen

- ^ Archived copy. [2012-12-13]. (原始內容存檔於2013-06-03).

- ^ 6.0 6.1 Out of Keynes's shadow (頁面存檔備份,存於網際網路檔案館), The Economist, Feb 12th 2009

- ^ Fisher, I. (1933) "The Debt-Deflation Theory of Great Depressions," Econometrica 1 (4): 337-57

- ^ Grant, J. (2007) "Learn From the Fall of Rome, U.S. Warned," Financial Times (14 August)

- ^ Robert Peston, "UK's debts 'biggest in the world'," (頁面存檔備份,存於網際網路檔案館) BBC (21 November 2011).

- ^ John T. Harvey. Why You Should Love Government Deficits. Forbes. Jul 18, 2012 [2020-04-02]. (原始內容存檔於2020-11-12).

- ^ Compare: "Let us beware of this dangerous theory of equilibrium which is supposed to be automatically established. A certain kind of equilibrium, it is true, is reestablished in the long run, but it is after a frightful amount of suffering.", Simonde de Sismondi, New Principles of Political Economy, vol. 1 (1819), pp. 20–21.

- ^ Irving Fisher on Debt, Deflation, and Depression (頁面存檔備份,存於網際網路檔案館), Brian Griffin, November 05, 2008, Seeking Alpha

- ^ Can the USA debt-spend its way out? (頁面存檔備份,存於網際網路檔案館), November 29th, 2008, Steve Keen

- ^ (Bernanke 1995,p. 17)

- ^ Deepak Lal, "The Great Crash of 2008: Causes and Consequences," (頁面存檔備份,存於網際網路檔案館) Cato Journal, 30(2) (2010), p.271-72.

- ^ A Minsky Meltdown: Lessons for Central Bankers. Federal Reserve Bank of San Francisco. [2020-04-08]. (原始內容存檔於2020-03-23) (英語).

- ^ Charles J. Whalen, "Rethinking Economics for a New Era of Financial Regulation: The Political Economy of Hyman Minsky," (頁面存檔備份,存於網際網路檔案館) Chapman Law Review, 15(1) (2011), p. 163.

- ^ Academic Papers | Kenneth Rogoff. scholar.harvard.edu. [2020-04-08]. (原始內容存檔於2020-10-01) (英語).

- Bernanke, Ben, The Macroeconomics of the Great Depression: A Comparative Approach, Journal of Money, Credit, and Banking, 1995, 27 (1): 1–28 [2020-04-02], JSTOR 2077848, doi:10.2307/2077848, (原始內容存檔於2020-04-08)

- Fisher, Irving, The Debt-Deflation Theory of Great Depressions, Econometrica, 1933, 1 (4): 337–357 [2020-04-02], JSTOR 1907327, doi:10.2307/1907327, (原始內容存檔於2020-01-31)

- Eckstein, Otto; Sinai, Allen, 1. The Mechanisms of the Business Cycle in the Postwar Period, Robert J. Gordon (編), The American Business Cycle: Continuity and Change

, University of Chicago Press, 1990, ISBN 978-0-226-30453-3

, University of Chicago Press, 1990, ISBN 978-0-226-30453-3 - Charles Roxburgh; Susan Lund; Tony Wimmer; Eric Amar; Charles Atkins; Ju-Hon Kwek; Richard Dobbs; James Manyika, Debt and deleveraging: The global credit bubble and its economic consequences, McKinsey Global Institute, January 2010 [2020-04-02], (原始內容存檔於2011-11-13)