1987年黑色星期一

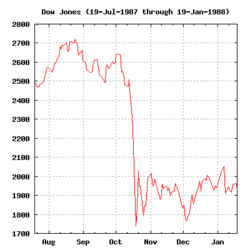

1987年黑色星期一是指1987年10月19日星期一的全球股灾。 道琼斯工业平均指数(道琼斯工业平均指数)下跌508点至1,738.74(22.61%)。当日全球股市在纽约道琼斯工业平均指数带头暴跌下全面下泻,引发金融市场恐慌,及随之而来1980年代末的经济衰退。

股灾:市场恐慌

[编辑]10月16日(星期五)

[编辑]纽约股市经过夏季连创新高后,在当日下跌逾91点(约5%)。但因时差,美国东岸时间较其他各主要金融市场迟开市,当纽约股市暴跌时,其他市场已休市,并未被波及,甚至与纽约股市同步的多伦多股市也未受影响。

10月19日(星期一)

[编辑]当日悉尼股市首先开市未见异动。

香港时间早上10时,香港股市准时开市,惟恒生指数甫开市即受纽约影响恐慌性下泻120点,中午收市下跌235点,全日收市共下跌420.81点,收市报3362.39(超过10%),各月份期指均下跌超过300点至跌停板。

受香港暴跌影响,各亚太地区股市全面下泻,效应并如骨牌般随各时区陆续开市扩展至欧洲市场,并最终绕地球一圈回到纽约:道琼斯工业平均指数在10月19日大幅下跌508点(逾20%)。

10月整体跌幅

[编辑]整个1987年10月下来:

香港:10月20日清晨,香港联交所宣布10月20日至10月23日历史性地把股市及期市停市四天,以便清理大量未完成交收。10月26日,恒生指数重新开市后全日下跌1120.7点,跌幅达33.3%,是有史以来全球最大单日跌幅。全月下跌45.8%。(详细看1987年香港股灾)

香港:10月20日清晨,香港联交所宣布10月20日至10月23日历史性地把股市及期市停市四天,以便清理大量未完成交收。10月26日,恒生指数重新开市后全日下跌1120.7点,跌幅达33.3%,是有史以来全球最大单日跌幅。全月下跌45.8%。(详细看1987年香港股灾) 悉尼:全月下跌41.8%

悉尼:全月下跌41.8% 伦敦:全月下跌26.4%

伦敦:全月下跌26.4% 纽约:全月下跌22.6%。10月19日的跌幅是美国股市道琼斯指数历史上第二大单日跌幅(最大单日跌幅是1914年12月12日:单日跌24.4%;最大单日下跌点数是2020年3月16日:单日跌2997.1点(12.93%))

纽约:全月下跌22.6%。10月19日的跌幅是美国股市道琼斯指数历史上第二大单日跌幅(最大单日跌幅是1914年12月12日:单日跌24.4%;最大单日下跌点数是2020年3月16日:单日跌2997.1点(12.93%)) 多伦多:全月下跌22.5%

多伦多:全月下跌22.5%

紧急措施及影响

[编辑]除香港停市外,其他在该星期仍开市的市场都定下交易限制,让电脑系统有足够时间清理交易,这让联储局和各国中央银行有足够时间把大量资金注入市场,舒缓市场的恐慌情绪,避免不断的恐慌性下跌和可能随之而来的金融崩溃。

事后金融界人士都认为股灾把当年过高的股价和市值一次过从市场中消除,而香港则于89上半年成立证券及期货监察事务委员会,以纠正87下半年股灾导致之危机。

1988年2月美国推出熔断机制,10月首次开始实施。

股灾成因

[编辑]很多人在股灾后感到奇怪,因当日根本没有任何不利股市的消息或新闻,因此下跌看似并无实在的原因,令当时很多人怀疑是羊群心理、市场失灵或经济失衡引致股灾,至今仍在争论。

1986年,美国经济已经从高速发展变为缓慢发展。直接导致经济放缓爆涨停止的“软着陆”。1987年缓慢过去,似乎经济衰退的恐惧并没有马上爆发。股票市场在1987年8月到达顶峰。接着连续数日,市场大面积下滑。8月,观察员警告,技术分析表明,市场此时处在一个循环,然而这种说法没有被广泛认同。

理论上的成因

[编辑]股灾后很多人提出不同的理论,主要认为股灾成因包括:程式交易、股价过高、市场上流动资金不足和羊群心理。

程式交易

[编辑]最多人认同的理论是股灾由计算机程序交易引起,在电脑系统通过软件设定“止蚀限价盘”或“止赚限价盘”,当股份下跌至预设的股价,便由计算机程序发出沽盘,借此减少股价下跌时的损失,这种由计算机程序沽出股份的卖盘,又称“计算机程序沽盘”[1]。利用程式交易用软件实时计算股价变动和买卖策略,在1970年代末渐在华尔街盛行,程式交易令大宗的股票交易和期指交易可同时买和卖。

股灾后很多人说计算机程序收到股价下跌的资料后,便按照程式设定的机制,发出卖盘抛售股票,当越来越多沽盘出现,买盘的买入价就会越来越低,股价便会大幅下挫,继而触发更多程式沽盘,形成骨牌效应,一旦股市指数出现大跌,便会造成恶性循环,各类股份的股价亦加速下挫[1]。也有人认为股灾前的股市暴涨是由程式交易引起(上升原理相同,股价方向相反而已),而因此造成的股价过高现象引致股灾。

市场全球化

[编辑]经济学家Richard Roll认为市场全球化是主因,因程式交易只在美国盛行,但没有太多程式交易的香港和澳洲股市却在10月19日当天带头下挫,因此是因为市场全球化令在一个主要股市的大幅波动在一天内漫延全球股市。

货币政策和经济政策的冲突

[编辑]有理论认为货币政策和经济政策的冲突是原因:当时美国当局希望让美元升值来压抑通胀,因此货币政策的紧缩来得比欧洲货币政策的调整快,结果令市场对与美元挂钩的港元信心下降,令香港股市首先崩挫,再漫延其他市场。这种现象的发生犹如多米效应。

Jude Wanniski认为在股灾前七大工业国组织中止Louvre Accord,令美元兑日元和西德马克的汇价不再有保持稳定的保证,也是令市场失去信心而从股市撤资的原因。

1987年英国风灾

[编辑]1987年的风灾发生在10月16日(股灾前的星期五),期间作为世界金融中心之一的伦敦严重受灾,很多伦敦的经纪和金融业人士当天无法上班,而当时并无互联网交易,导致大量未平仓的交易无法在周末前交割,令有关未平仓交易要渡周末,这令市场人士不安,令很多纽约金融业人士在当天的纽约股市沽出股票来减低风险,但他们的行动令纽约股市暴跌,引发之后星期一的股灾。

随机因素

[编辑]还有一个理论认为股灾纯粹是因市场人士的随机行为引起:极短时间内有一定数量的沽盘而同时买盘不足致股价急剧下挫,而这下挫又引起其他投资者不安而跟进沽售,终致连锁反应的下跌。

是股灾还是市场调整?

[编辑]1987年的股灾并没有像1929年的股灾般导致大萧条,因此现在也有意见认为1987年的并非股灾,而只是自1980年至2000年的一次连续20年的牛市中的一次较大幅的市场调整。(看[1](页面存档备份,存于互联网档案馆))

参考文献

[编辑]外部链接(英语)

[编辑]- 黑色星期一(页面存档备份,存于互联网档案馆)(stock-market-crash.net)

- 不死的杀人者:黑色星期一,全因可能导致灾难的科技,Jack Harvey